Headging – bảo hiểm rủi ro đang ngày càng phổ biến và dần trở thành nghiệp vụ bắt buộc đối với các doanh nghiệp giao dịch hàng hoá trong nước.

[Hữu ích cho nhà đầu tư]

> Giao dịch Spread với mức ký quỹ thấp chưa từng có

> Mức ký quỹ giao dịch hàng hóa từ ngày 15/09/2021

> Các loại phí cần trả khi giao dịch hàng hóa

Biến động trên thị trường hàng hóa diễn ra từng giây, từng phút. Trong đó, dầu thô với vai trò là “xương sống” của các nền kinh tế luôn là mặt hàng nhận được sự quan tâm đặc biệt và chiếm tỷ trọng giao dịch lớn trên các Sở giao dịch. Trong thời gian gần đây, khi giá dầu thô biến động lớn và lên xuống thất thường, vai trò của hoạt động bảo hiểm rủi ro lại trở thành chủ đề nóng đối với các doanh nghiệp kinh doanh xăng dầu trong nước.

Giá dầu thô tiềm ẩn nhiều bất ngờ

Đóng cửa ngày 15/09/2021, giá dầu WTI kỳ hạn tháng 10 trên Sở NYMEX tăng mạnh 3,05% lên mức 72,61 USD/thùng, và giá dầu Brent kỳ hạn tháng 11 trên Sở ICE tăng 2,53% lên 75,46 USD/thùng. Chuỗi 4 phiên tăng liên tiếp giúp giá dầu vẫn giữ được xu hướng tăng từ đầu năm 2021 đến nay. Tuy nhiên, xen kẽ là các nhịp điều chỉnh mạnh và đột ngột khiến các doanh nghiệp và nhà đầu tư có phần bị bất ngờ.

Trong tháng 8, giá dầu Brent trên sở ICE, giá tham chiếu cho 2/3 lượng hợp đồng dầu trên thế giới, đã trải qua 2 tuần biến động mạnh liên tiếp: Kết thúc tuần 20/08, giá dầu Brent giảm mạnh 7,66%; tuy nhiên sang tuần sau, giá lại bật tăng trở lại 11,54%. Ngay cả các tổ chức năng lượng lớn như Tổ chức Năng lượng quốc tế (IEA), Tổ chức các nước xuất khẩu dầu mỏ (OPEC) và Cơ quan thông tin năng lượng Mỹ (EIA) cũng đưa ra các nhận định trái chiều về triển vọng thị trường dầu trong phần còn lại của năm 2021. Nên không có gì khó hiểu khi thị trường xuất hiện sự giằng co của bên mua và bên bán khiến giá lên xuống thất thường. Ngay tại Sở Giao dịch Hàng hóa Việt Nam (MXV), mặc dù dòng tiền đầu tư vào thị trường năng lượng luôn duy trì ở khoảng 1.000 tỷ đồng mỗi phiên, nhưng xu hướng mua và bán của giới đầu tư trong nước cũng thay đổi liên tục, không duy trì một vị thế mua trường kỳ như giai đoạn đầu năm.

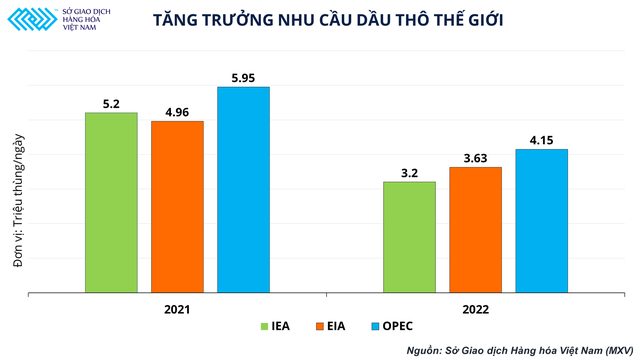

Tăng trưởng nhu cầu dầu thô thế giới theo dự đoán của IEA, EIA và OPEC.

Dự báo tăng trưởng nhu cầu dầu thô năm 2021 mà OPEC và EIA đưa ra chênh nhau gần 1 triệu thùng/ngày, dựa trên các kịch bản mở cửa nền kinh tế khác nhau. Trong khi đó, các ngân hàng lớn như Goldman Sachs hay Citibank có lẽ đã cảm thấy vội vàng khi đưa ra nhận định giá dầu có thể lên 100 USD/thùng vào cuối năm từ rất sớm.

Hiện tại, mặc dù đã thoát khỏi những biến động mạnh và chuyển sang giao dịch trên mức 70 USD/thùng, xu hướng của giá dầu vẫn thực sự rõ ràng, đặc biệt khi mức độ tác động của đại dịch COVID-19 lên nền kinh tế toàn cầu và nhu cầu xăng dầu trong cuối năm vẫn còn là một ẩn số. Mốc 80 USD/thùng sẽ là đánh dấu bước ngoặt của thị trường, nếu vượt 80 USD giá dầu hoàn toàn có thể lên tới 100 USD/thùng như các dự báo. Ngược lại, nếu vẫn bị đẩy xuống ở mức kháng cự quan trọng này, giá dầu sẽ giao dịch trong khoảng 65 – 80 USD/thùng trong phần còn lại của năm 2021.

Giá thế giới – giá trong nước và bài toán đối với Doanh nghiệp

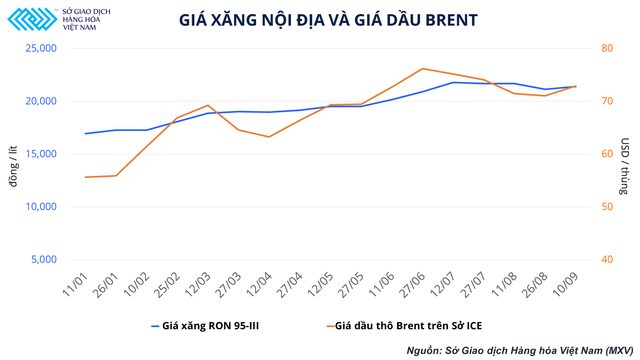

Hiện nay, giá xăng dầu trong nước vẫn đang được điều chỉnh theo chu kỳ 15 ngày/lần. Vì thế, các doanh nghiệp xăng dầu sẽ phải tìm các biện pháp để đảm bảo ổn định giá đầu vào, khi đó hoạt động kinh doanh mới tránh được những rủi ro.

Trong một số trường hợp, doanh nghiệp xăng dầu sẽ gặp khó khi xu hướng giá thế giới quay đầu ngay sau kỳ điều chỉnh giá trong nước. Tại kỳ điều hành giá ngày 26/08/2021, giá xăng dầu trong nước đồng loạt giảm: xăng E5 RON 92 giảm 600 đồng/lít, xăng RON95-III giảm 550 đồng/lít. Tuy nhiên, từ sau kỳ điều chỉnh nay tới lần điều chỉnh tiếp theo, giá dầu Brent tại Sở ICE đã tăng gần 4%.

Tại Việt Nam, dầu thô nhập khẩu chỉ chiếm khoảng 25 – 30% mức tiêu thụ nội địa. Tuy nhiên theo cách tính giá hiện tại, toàn bộ giá xăng dầu trong nước lại được tính theo giá quốc tế. Do đó, khi giá thế giới tăng mạnh mà giá xăng dầu bán lẻ không theo kịp, doanh nghiệp sẽ chịu tổn thất không nhỏ.

Hơn lúc nào hết, vai trò của hoạt động bảo hiểm rủi ro, hay còn gọi là hedging, đang được các doanh nghiệp ưu tiên nghiên cứu và ứng dụng. Các sản phẩm hợp đồng tương lai và hợp đồng quyền chọn là các công cụ đã và đang được thị trường thế giới sử dụng từ hàng trăm năm nay để bảo hiểm giá. Chưa bàn tới việc tạo ra ưu thế so với các nền kinh tế phát triển, doanh nghiệp Việt cần nhanh chóng bổ sung các công cụ này để thu hẹp khoảng cách với các đối tác nước ngoài và có lợi thế khi chốt giá nhập khẩu đầu vào.

Bảo hiểm rủi ro thế nào cho đúng

Hedging, hay bảo hiểm rủi ro, là cụm từ đã được nhắc đến rất nhiều trên các phương tiện thông tin đại chúng trong vài năm trở lại đây. Nghiệp vụ bảo hiểm rủi ro không quá mới mẻ đối với các doanh nghiệp kinh doanh xăng dầu lớn, nhưng hiểu và bảo hiểm thế nào cho đúng lại là một câu chuyện khác.

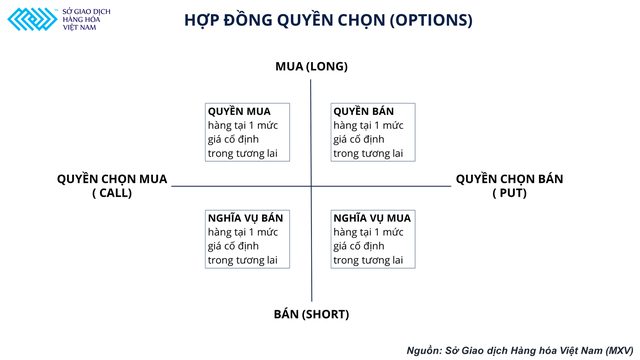

Trên thị trường hiện nay có hai sản phẩm bảo hiểm chính là hợp đồng tương lai (Futures) và hợp đồng quyền chọn (Options), bên cạnh đó là các hợp đồng chênh lệch giá (Spread). Việc chọn công cụ nào sẽ tùy thuộc vào tiềm lực tài chính, năng lực phân tích và chiến lược bảo hiểm giá trong ngắn – trung – dài hạn của doanh nghiệp. Lựa chọn sai công cụ không những không mang lại hiệu quả, thậm chí sẽ khiến doanh nghiệp chịu rủi ro kép.

Hợp đồng quyền chọn đang có những đặc điểm phù hợp với nội tại của các doanh nghiệp trong nước. Đây là loại hợp đồng cho phép người nắm giữ có quyền (nhưng không có nghĩa vụ) được mua hoặc bán các hợp đồng xăng dầu trong tương lai với một mức giá đã được xác định trước ở thời điểm hiện tại.

Ví dụ doanh nghiệp A mua một hợp đồng quyền chọn mua 100.000 thùng dầu thô với mức giá 75 USD/thùng, giao vào tháng 12/2021. Sau thời điểm mua quyền chọn, nếu giá dầu tăng cao hơn, tại thời điểm giao hàng, doanh nghiệp A sẽ thực hiện hợp đồng và sẽ được mua 100.000 thùng dầu thô với giá 75 USD/thùng, thấp hơn so với giá thị trường tại thời điểm đó. Ngược lại, nếu giá dầu giảm dưới 75 USD/thùng, doanh nghiệp A sẽ không cần thực hiện quyền trong hợp đồng và chỉ chịu mất một khoản phí quyền chọn. Như vậy, doanh nghiệp sẽ chủ động được mức rủi ro tối đa, trong khi lợi nhuận sẽ không bị giới hạn.

Đây là ví dụ điển hình, cho thấy lợi thế rất lớn của nghiệp vụ bảo hiểm giá đối với hoạt động xuất nhập khẩu xăng dầu nói riêng và hàng hóa nói chung. Thị trường hàng hóa thế giới đã phát triển tới giai đoạn biến động được tính bằng giây, bằng phút, nên bảo hiểm giá không còn là một tùy chọn nữa, mà sẽ là nghiệp vụ bắt buộc đối với các doanh nghiệp.

Sở Giao dịch Hàng hóa Việt Nam.

Tìm hiểu và nhận tư vấn về giao dịch hàng hóa vui lòng liên hệ hotline: 024.3552.7979 hoặc mở tại khoản: Tại đây.

CÔNG TY TNHH ĐẦU TƯ QUỐC TẾ HỮU NGHỊ

? Tầng 11 tòa nhà LADECO – số 266 đường Đội Cấn, Phường Liễu Giai, Quận Ba Đình, TP. Hà Nội.

☎️ Tel: 024.3552.7979

? FB: http://www.facebook.com/www.finvest.vn

? Youtube: https://www.youtube.com/channel/UCFFl3fJDes8ftudfqrQrP4g